Bij Welex, een advocaten- en notarissenkantoor in Marbella, zijn we ons bewust van de juridische uitdagingen waarmee niet-residenten geconfronteerd worden wanneer ze een eigendom in Spanje verkopen. In deze blog bespreken we in detail de belastingen op de verkoop van onroerend goed door niet-ingezetenen in Spanje.

Als u een niet-ingezetene bent in Spanje en besloten hebt om uw eigendom te verkopen, moet u zich bewust zijn van twee betalingen waarmee rekening moet worden gehouden na de verkoop van onroerend goed door niet-ingezetenen in Spanje:

- Enerzijds: de betaling van de vermogenswinstbelasting.

- Anderzijds: de betaling van de plusvalia belasting in Spanje.

- Meerwaarde uit een verkoop als niet-ingezetene

Wanneer een particulier een onroerend goed in Spanje koopt en de verkoper is een niet-ingezetene, moet de koper 3% van de verkoopprijs inhouden en namens de verkoper aan de belastingdienst betalen als vooruitbetaling van de inkomstenbelasting voor niet-ingezetenen. Deze inhouding is echter niet nodig als de verkoper kan aantonen dat hij onderworpen is aan de inkomstenbelasting (IRPF) door middel van een certificaat van de Spaanse belastingdienst, d.w.z. dat hij een fiscaal inwoner van Spanje is.

De meerwaarde wordt bepaald door het verschil tussen de overdrachtswaarde van het onroerend goed en de aankoopwaarde:

- De overdrachtswaarde van het onroerend goed is de verkoopprijs, waarvan de kosten en belastingen die inherent zijn aan de overdracht en die door de verkoper in Spanje zijn betaald, worden afgetrokken.

- De aankoopwaarde is de aankoopprijs van het onroerend goed, waarbij de kosten en belastingen die inherent zijn aan de aankoop worden opgeteld.

- De winst als gevolg van het verschil tussen de overdrachtswaarde en de aankoopwaarde zal worden belast tegen het tarief van 19%, aangezien dit het te betalen bedrag is, na aftrek van het bedrag dat overeenkomt met de 3% inhouding.

In het geval dat er geen winst wordt gemaakt op de verkoop van het onroerend goed in Spanje, heeft de verkoper het recht om terugbetaling te vragen van de 3% die door de koper is betaald.

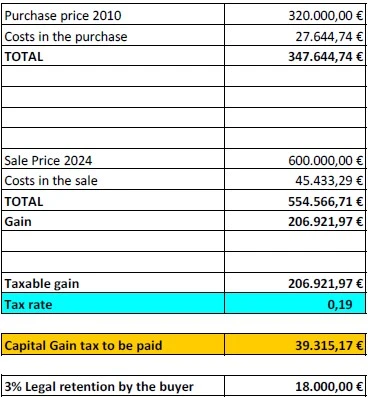

Voor een beter begrip zullen we een voorbeeld uit ons kantoor gebruiken:

Een niet-ingezetene,

- Heeft een huis dat in 2024 voor 600.000€ is verkocht en waarvan de verkoopkosten 45.433,29€ bedragen.

- Overdrachtswaarde: 554.566,71€.

- Het huis, dat in 2010 voor 320.000 werd gekocht; waarvan de aankoopkosten 27.644,74€ bedroegen.

- Aankoopwaarde: 347.644,74€.

- De winst wordt berekend om te weten hoeveel belasting u moet betalen:

- Winst: 206.921,97€.

- Over de winst zou 19% belasting betaald moeten worden. In dit geval: 315,17€

- Aangezien 3% (€18.000) al zal zijn ingehouden door de koper en gedeponeerd bij de belastingdienst op het moment van de transactie,

- De niet-ingezeten verkoper in Spanje moet nog steeds 21.315,17€ (39.315,17 – 18.18€) betalen.

Plusvalia belasting in Spanje

Met betrekking tot de plusvalia belasting op de verkoop van onroerend goed in Spanje, is de Belasting op de Waardestijging van Stadsgrond (IIVTNU) een belasting over de waardestijging van de grond die verkocht wordt als gevolg van de overdracht van het onroerend goed in Spanje. De betaling ervan komt toe aan de verkoper, en de koper is subsidiair verantwoordelijk voor de betaling in het geval van niet-ingezeten verkopers in Spanje.

Als u de verkoop van uw eigendom in Spanje overweegt, nodigen wij u uit om contact op te nemen met onze kantoren. Wij geven u graag gedetailleerde informatie over alle kosten en belastingen in verband met de verkoop van uw woning. Bij Welex doen we er alles aan om u deskundig en persoonlijk advies te geven, zodat het proces soepel en naadloos verloopt. Aarzel niet om contact met ons op te nemen; wij helpen u graag verder.

Social Media